ККТ на патенте — это кассовый аппарат, который используется на предприятиях, зарегистрированных на территории Российской Федерации. Он предназначен для автоматической регистрации и контроля расчетов при проведении различных видов коммерческих операций.

ККТ на патенте должен быть зарегистрирован в налоговой службе и пройти соответствующую процедуру проверки. Также, при использовании ККТ необходимо соблюдать правила его эксплуатации и производить периодическую проверку и ремонт.

Преимущества использования ККТ заключаются в том, что это позволяет существенно упростить процесс ведения бухгалтерского учета и контроля за наличными расчетами. Касса также обеспечивает защиту от мошенничества и снижает риски возникновения ошибок при расчетах.

При использовании ККТ на патенте необходимо соблюдать определенные правила и требования, что может потребовать дополнительных затрат на обучение и обслуживание оборудования.

В целом, ККТ является неотъемлемой частью ведения бизнеса на территории Российской Федерации. Он обеспечивает точность и надежность при проведении коммерческих операций, но требует соблюдения определенных правил и процедур.

Как работает ККТ на патенте?

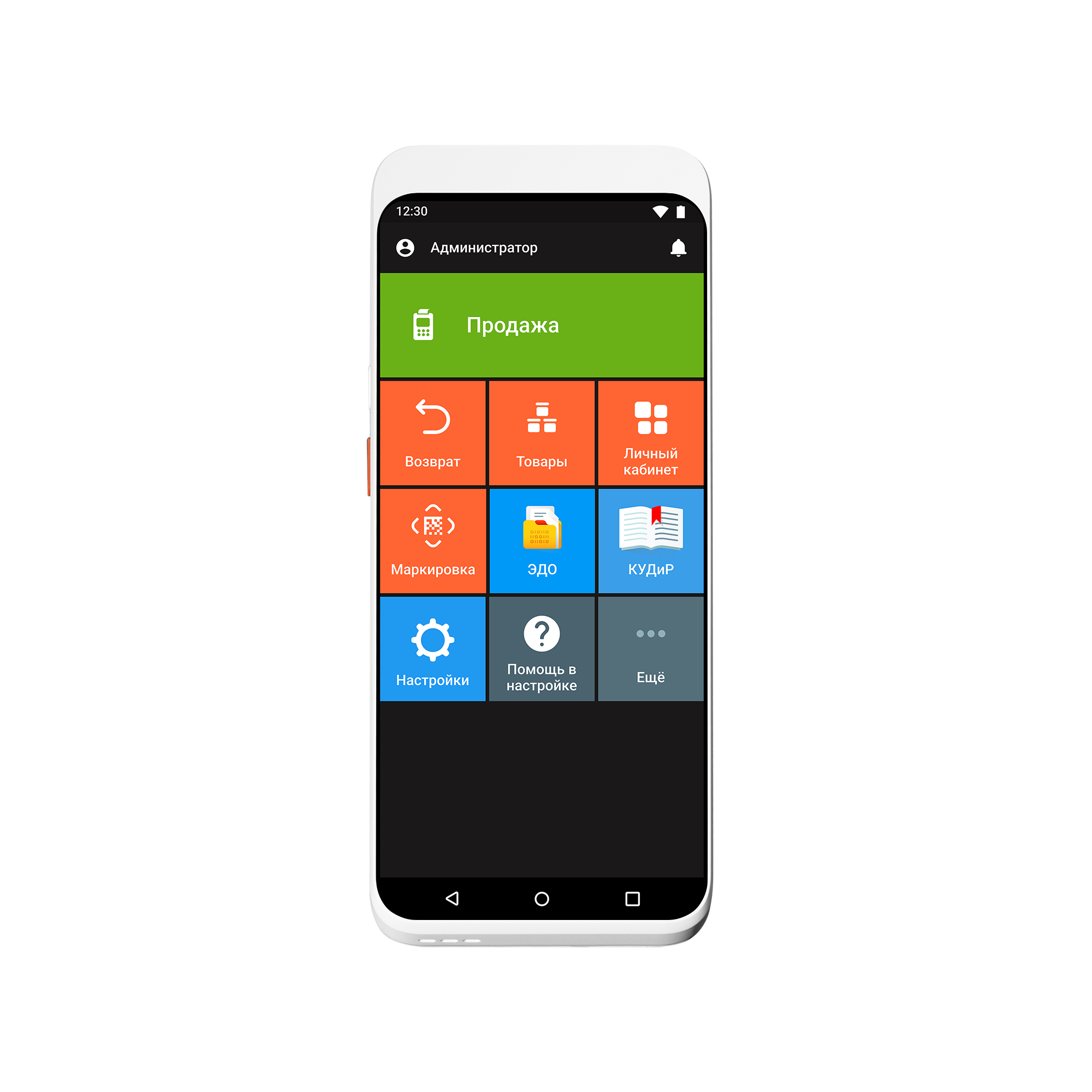

ККТ на патенте — это электронный кассовый аппарат, который используется для учета денежных операций на предприятиях, зарегистрированных на территории России. Принцип работы ККТ основан на использовании специального программного обеспечения, которое позволяет автоматизировать процесс продажи товаров и услуг, а также учета налогов.

Основные функции ККТ включают в себя регистрацию и хранение информации о продажах, выдачу чеков покупателям, а также расчет и уплату налогов в соответствии с требованиями законодательства. Аппарат также может использоваться для управления складом, контроля за остатками товаров и автоматического заказа необходимых товаров.

Для использования ККТ необходимо соблюдать определенные требования, установленные законодательством. Терминал должен быть зарегистрирован в налоговой службе, иметь соответствующую маркировку и сертификацию. Также необходимо установить специальное программное обеспечение, которое будет использоваться для работы с ККТ на патенте.

Таким образом, ККТ на патенте является важным инструментом для учета денежных операций на предприятиях в России. Его принцип работы основан на использовании специального программного обеспечения, которое позволяет автоматизировать процесс продажи товаров и услуг, а также учета налогов. Для использования ККТ на патенте необходимо соблюдать определенные требования, установленные законодательством.

Преимущества выбора ККТ «Эвотор»

Как выбрать?

При выборе ККТ необходимо учитывать ряд факторов. В первую очередь, необходимо убедиться в том, что выбранная модель соответствует требованиям законодательства и имеет все необходимые сертификаты. Также следует обратить внимание на функциональность ККТ, так как она должна соответствовать особенностям конкретного бизнеса.

Существует несколько типов ККТ. Одни из них предназначены для использования в торговых точках, другие — для работы на транспорте. Третий тип предназначен для использования в сфере услуг, а четвертый — для работы в ресторанах и кафе. Выбор конкретного типа зависит от специфики бизнеса и конкретных задач.

В итоге, при выборе необходимо учитывать множество факторов, таких как соответствие законодательству, функциональность и тип. Рекомендуется обратить внимание на модели от популярных производителей, так как они обеспечивают высокое качество и надежность. Важно также учитывать специфику бизнеса и конкретные задачи, которые необходимо решить с помощью ККТ.

Часто задаваемые вопросы

Если вы работаете на патентной системе налогообложения, то установка и настройка кассового аппарата (ККТ) является обязательной процедурой.

Как подключить ККТ к системе налогообложения? Сначала необходимо зарегистрировать ККТ в налоговой службе.

Шаг 1. Приобретение контрольно-кассовой техники (ККТ)

Если ваша деятельность связана с продажей товаров, оказанием услуг или проведением работ с наличными или безналичными расчетами, вам необходимо приобрести и зарегистрировать контрольно-кассовую технику (ККТ).

Обратите внимание!

Выбор модели кассового аппарата следует осуществлять из списка, представленного в Реестре контрольно-кассовой техники. Также модель фискального накопителя должна быть выбрана из соответствующего Реестра фискальных накопителей.

Шаг 2. Заключение договора на обработку фискальных данных

Индивидуальный предприниматель должен заключить договор на обработку фискальных данных с оператором фискальных данных.

Выбор оператора фискальных данных можно осуществить из списка, представленного на следующем веб-сайте: [ссылка на список операторов фискальных данных].

Однако имеются исключения! Пункт 7 статьи 2 Федерального закона № 54-ФЗ указывает, что на удаленных от сетей связи местностях, определенных федеральным органом исполнительной власти, а также на территориях военных объектов, объектов органов федеральной службы безопасности, органов государственной охраны и органов внешней разведки пользователи имеют возможность применять контрольно-кассовую технику в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы и оператору информационных систем маркировки в электронной форме через оператора фискальных данных. (в ред. Федеральных законов от 03.07.2018 № 192-ФЗ, от 26.07.2019 № 238-ФЗ).

Шаг 3. Подача документов

Для регистрации кассы вам потребуется подать только заявление о регистрации контрольно-кассовой техники.

Вы можете выбрать один из наиболее удобных способов для регистрации кассы:

удаленная регистрация через личный кабинет на сайте https://www.nalog.gov.ru для юридических лиц или индивидуальных предпринимателей;

регистрация через оператора фискальных данных;

личное обращение в любой территориальный налоговый орган.

Закон и порядок

Форма заявления на регистрацию/перерегистрацию контрольно-кассовой техники утверждена приказом ФНС России от 08.09.2021 № ЕД-7-20/799@ «Об утверждении форм заявлений о регистрации (перерегистрации) контрольно-кассовой техники и снятии контрольно-кассовой техники с регистрационного учета, карточки регистрации контрольно-кассовой техники и карточки о снятии контрольно-кассовой техники с регистрационного учета, а также порядков заполнения форм указанных документов и порядков направления и получения указанных документов на бумажном носителе».

Шаг 4. Получение карточки ККТ

После проведения регистрационных процедур налоговый орган выдаст или отправит карточку регистрации ККТ.

В итоге, установка и настройка ККТ на патенте является обязательной процедурой для всех, кто работает на патентной системе налогообложения. Необходимо зарегистрировать ККТ в налоговой службе, подключить его к системе налогообложения и выполнить необходимые настройки. Также нужно заполнить несколько документов, чтобы начать работу.

ККТ – это устройство, которое позволяет вести учет налоговых операций и создавать соответствующие документы. С помощью кассы можно создавать кассовые чеки, счета-фактуры, акты выполненных работ и другие документы, необходимые для бухгалтерского учета.

Кроме того, ККТ позволяет получать различные данные, которые могут быть полезны для ведения бухгалтерского учета. Например, можно получить информацию о продажах, сумме налогов, уровне наличия на складе и другие данные, которые могут быть использованы для анализа состояния бизнеса и принятия управленческих решений.

Однако при использовании терминала оплаты могут возникнуть некоторые проблемы. Во-первых, необходимо правильно настроить устройство и научиться работать с ним, чтобы избежать ошибок при создании документов. Во-вторых, необходимо следить за техническим состоянием ККТ и своевременно проводить профилактические работы, чтобы избежать сбоев в работе устройства.

В целом, использование ККТ для ведения бухгалтерского учета может значительно упростить и автоматизировать процесс создания документов и получения необходимых данных. Однако для того чтобы избежать проблем, необходимо правильно настроить и использовать устройство, а также следить за его техническим состоянием.

Соблюдение правил и требований в отношении использования контрольно-кассовой техники (ККТ) является важным аспектом для всех видов бизнеса. Нарушение этих правил может иметь серьезные последствия и привести к финансовой ответственности. Давайте рассмотрим различные виды нарушений и связанные с ними последствия для малого и среднего/крупного бизнеса, а также для индивидуальных предпринимателей (ИП) и директоров.

- Продажа без онлайн-кассы:

- Для малого бизнеса: штраф составит от 37,5% до 50% суммы расчета без использования ККТ, но не менее 15 000 ₽.

- Для среднего или крупного бизнеса: штраф составит от 75% до 100% суммы расчета без использования ККТ, но не менее 30 000 ₽.

- Ответственность для ИП и директоров: штраф составит от 25% до 50% суммы расчета без использования ККТ, но не менее 10 000 ₽.

- Отсутствие кассы:

- Для малого бизнеса: штраф составит от 37,5% до 50% суммы расчета без ККТ, но не менее 15 000 ₽.

- Для среднего или крупного бизнеса: штраф составит от 75% до 100% суммы расчета без ККТ, но не менее 30 000 ₽.

- Ответственность для ИП и директоров: штраф составит от 25% до 50% суммы расчета без ККТ, но не менее 10 000 ₽.

- Использование кассы, не зарегистрированной в налоговой:

- Для малого бизнеса: штраф составит от 37,5% до 50% суммы расчета без ККТ, но не менее 15 000 ₽.

- Для среднего или крупного бизнеса: штраф составит от 75% до 100% суммы расчета без ККТ, но не менее 30 000 ₽.

- Ответственность для ИП и директоров: штраф составит от 25% до 50% суммы расчета без ККТ, но не менее 10 000 ₽.

- Невыдача документа об оплате вместо чека продавцом ИП на патенте:

- Для малого бизнеса: штраф составит от 37,5% до 50% суммы расчета без ККТ, но не менее 15 000 ₽.

- Для среднего или крупного бизнеса: штраф составит от 75% до 100% суммы расчета без ККТ, но не менее 30 000 ₽.

- Ответственность для ИП и директоров: штраф составит от 25% до 50% суммы покупки, но не менее 10 000 ₽.

Следует помнить, что соблюдение требований по использованию ККТ является важным аспектом законопослушной деятельности бизнеса. В случае нарушений, предусмотренных законодательством, компании и предприниматели могут столкнуться с финансовыми штрафами, которые могут серьезно повлиять на их бюджеты. Поэтому рекомендуется тщательно ознакомиться с правилами и требованиями, связанными с использованием ККТ, и всегда соблюдать их, чтобы избежать негативных последствий.

Соблюдение правил и требований, связанных с использованием контрольно-кассовой техники (ККТ), является важным аспектом для бизнеса. Нарушение этих правил может привести к наложению штрафов и финансовым последствиям. Рассмотрим различные виды нарушений и связанные с ними виды штрафов:

- Продажа без онлайн-кассы:

— Штраф может составить определенный процент от суммы расчета без использования онлайн-кассы. Точная сумма штрафа определяется в соответствии с законодательством и может варьироваться в зависимости от юридического статуса бизнеса и общей суммы расчета, но не менее определенного минимального значения.

- Отсутствие кассы:

— В случае отсутствия кассового аппарата у продавца может быть наложен штраф. Подобно предыдущему нарушению, сумма штрафа будет зависеть от различных факторов, таких как размер бизнеса и общая сумма расчета.

- Использование кассы, не зарегистрированной в налоговой:

— Если продавец использует кассу, которая не была зарегистрирована в налоговой службе, ему также может быть наложен штраф. Подобно предыдущим нарушениям, сумма штрафа будет определяться в соответствии с законодательством.

- Невыдача документа об оплате вместо чека продавцом в труднодоступной местности:

— Продавцы, работающие в труднодоступных местностях, также обязаны выдавать покупателям документы об оплате вместо чеков. В случае их невыдачи, продавцу может быть наложен штраф.

- Невыдача документа об оплате вместо чека продавцом ИП на патенте:

— Индивидуальные предприниматели, действующие на основе патента, также обязаны выдавать документы об оплате. В случае их невыдачи, ИП на патенте может быть наложен штраф.

- Повторная торговля без онлайн-кассы при превышении суммы покупок:

— Если сумма всех покупок, проведенных без использования онлайн-кассы, в том числе по совокупности сделок, составила определенную сумму (например, 1 000 000 ₽), повторная торговля без онлайн-кассы может быть подвержена штрафу.

- Работа с онлайн-кассой, не соответствующей требованиям закона 54-ФЗ:

— Если использованная онлайн-касса не соответствует требованиям закона 54-ФЗ, продавец может быть подвержен штрафу.

- Нарушение правил регистрации кассы, сроков и условий перерегистрации:

— В случае нарушения правил регистрации ККТ, а также сроков и условий перерегистрации, продавец может быть подвержен штрафу.

- Нарушение состава реквизитов кассового чека:

— Если продавец нарушает правила отображения реквизитов на кассовом чеке, ему может быть наложен штраф.

- Невыдача кассового чека покупателю:

— Если продавец применяет ККТ, но не выдает покупателю кассовый чек, ему может быть наложен штраф.

Необходимо помнить, что каждое нарушение имеет свои собственные последствия, и суммы штрафов могут варьироваться в зависимости от различных факторов. Рекомендуется всегда соблюдать правила и требования, связанные с использовани