Упрощенная система налогообложения предусмотрена государством в качестве снижения налоговой нагрузки для начинающих коммерсантов, малого и среднего бизнеса. Хотя этот налоговый режим доступен как ИП, так и организациям, ИП чаще прибегают к применению УСН. Речь идет в первую очередь о кассовых аппаратах для ИП либо организаций с небольшим оборотом. Такого рода бизнес отличается малым объемом продаж, мало интенсивной проходимостью, в день пробивается мало чеков. Присутствует также проблема с постоянным доступом к электроэнергии и проводному интернету. Также важно, чтобы онлайн-касса могла принимать безналичные платежи, потому что не всегда продавцу ИП бывает удобно давать сдачу наличными деньгами.

Каталог кассовых аппаратов

Специфика бизнеса подразумевает использование небольших кассовых аппаратов, которые соответствуют N 54-ФЗ, выдают чеки и отправляют информацию в ОФД. Такие устройства зачастую имеют встроенные аккумуляторы, которые позволят продолжать работу при выключении света. Среди устройств Эвотор таким критериям подходят 5i и 5ST. Они функциональны, невелики размерами, легки, их удобно брать с собой, могут принимать безналичные платежи в заводской сборке или после модернизации, поддерживают беспроводное соединение с интернетом.

Что такое УСН?

Упрощенная система налогообложения — это налоговый режим, предусмотренный государством для малого и среднего бизнеса. Это альтернатива основной СН для начинающих предпринимателей. Условием применения УСН является количество сотрудников до 130 чел, доход до 200 млн руб в год и остаточная стоимость до 150 млн руб. Величины доходов не ориентированы на всех и требуют поправки на коэффициент-дефлятор. Доля участия других компаний в деятельности организации не должна превышать 25%. УСН нельзя применять если у вас имеются филиалы. Выгода УСН в том, что с предприниматель платит единый налог с низкой процентной ставкой в зависимости от базы налогообложения, которую предприниматель выбирает самостоятельно.

Плюсы УСН

УСН — налоговый режим, который упрощает нагрузку на предпринимателя, это его главный плюс. Организации и ИП на УСН не платят НДС, налог на имущество и на прибыль. Вместо них предприниматель уплачивает единый налог по УСН. При этом, для организаций продолжают действовать налоги в следующих случаях:

● Нанедвижимость организации, если она оценивается по кадастровой стоимости (действует также для ИП)

● На добавленную стоимость, если организация занимается импортом, выставлением счетов-фактур с указанием суммы налога.

● С дивидендов и долговых обязательств.

Предприниматель на УСН должен платить именно основной налог по УСН. При этом важно помнить, что сохраняют силу страховые взносы и НДФЛ с доходов наемных сотрудников предприятия. Также важно запомнить, что ни ИП, ни юрлица не платят налог на имущество, которое используется для ведения коммерческой деятельности.

Предприниматели на УСН отметят отдельный плюс этого режима — возможность выбрать налоговую базу и процентную ставку. То есть предмет налогообложения — доходы или разница между доходами и расходами. При этом процентная ставка будет ниже ставки налога на прибыль при общей системе налогообложения. Выбор предпринимателя зависит от объема доходов — если их мало, то выгоднее платить налоги именно с них, а не с разницы между доходами и расходами. Процентная ставка такой налоговой базы составляет 1-6%. Если предприятие несёт ощутимые расходы, то предпочтительнее выбрать разницу между доходами и расходами — с нее уплачивается 5-15% в зависимости от вида коммерческой деятельности. При этом действует правило минимального налога: если по итогам года сумма налога оказалась меньше 1% годового дохода, то предприниматель все равно платит 1% от дохода.

Плюсом УСН является опция совмещения с другими режимами налогообложения. Так, предприниматели на патентной системе налогообложения могут применить УСН — отличная возможность сэкономить на расходах с учетом преференции, которую получают предприниматели на патенте.

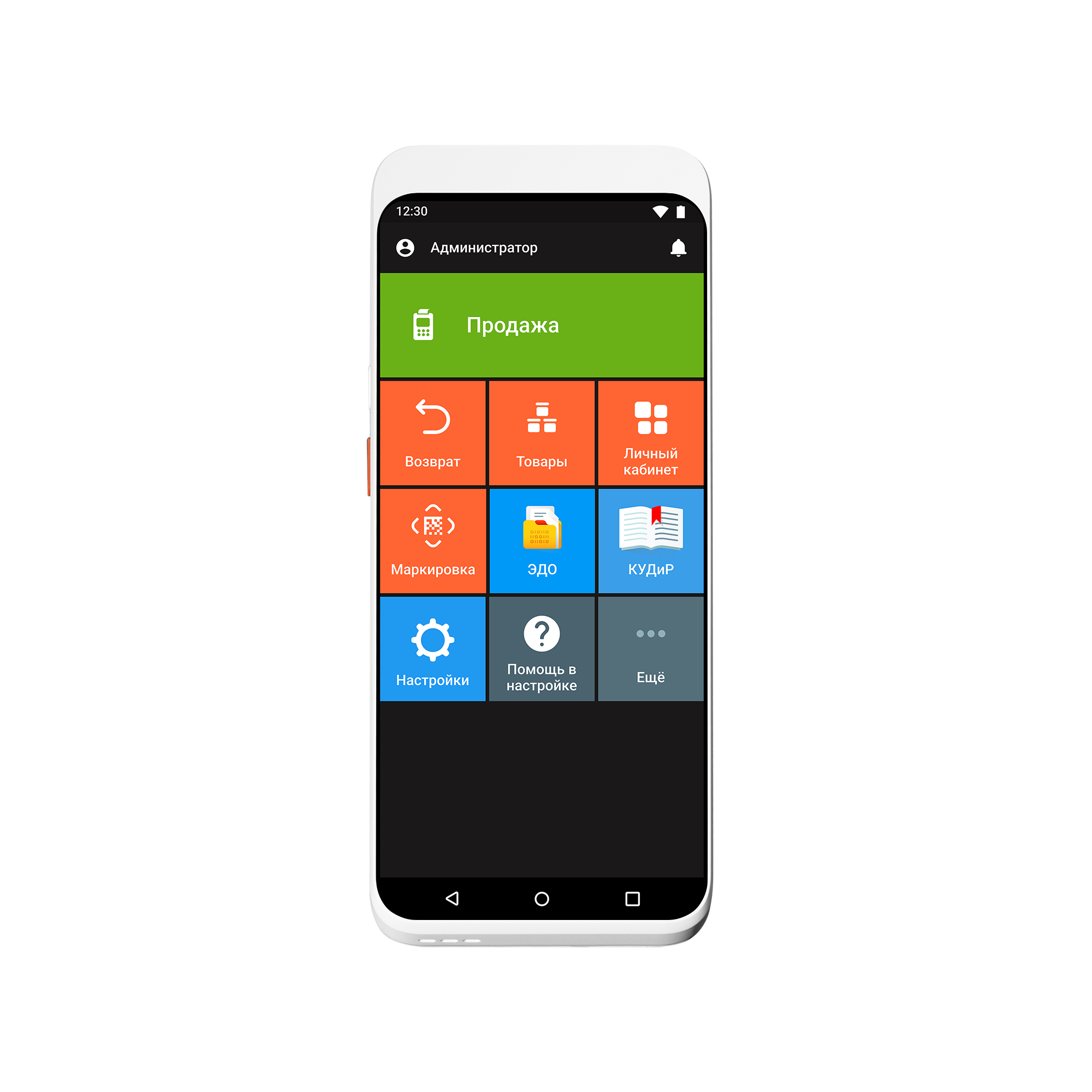

Также уместно упомянуть, что в связи уплатой единого налога по УСН, предприниматель сталкивается с минимумом отчетности. Нужно сдавать лишь налоговую декларацию и вести книгу учета доходов и расходов, гораздо проще вести бухгалтерский учёт. Это позволяет предпринимателю вести отчетность самостоятельно, без расходов на услуги бухгалтера.

Минусы УСН

Для предпринимателей на УСН ограничен диапазон доступных видов деятельности и параметров ведения бизнеса. Они не могут заниматься страхованием, банкингом, юридическим бизнесом и др. Предпринимателю на упрощенке нельзя засчитывать все свои затраты как расходы, чтобы снижать налогооблагаемую базу.

Освобождение от НДС с одной стороны является серьезной выгодой, а с другой, сужает круг контрагентов, так как предприятиям выгодно проводить оплату организации, которая работает с НДС.

Ограничения по параметрам деятельности — у ИП или организации должно быть не более 130 наемных работников, а доход за налоговый период не может быть свыше 200 млн руб. Остаточная стоимость основных средств может быть не более 150 млн руб. Доля участия других предприятий не может превышать 25%, нельзя открывать филиалы.

При нарушении этих ограничений предприятие будет обязано перейти на ОСНО и заплатить штраф. Вернуться на УСН можно будет только с начала следующего года.

Также с УСН нельзя переходить на другой режим налогообложения до конца налогового периода — то есть года, за исключением случаев, если коммерческая деятельность превысила ограничения, предусмотренные для применения УСН.

Как перейти на УСН?

Для перехода на УСН нужно прежде всего соответствовать условиям, которые налагает государство на предпринимателей и организаций, которые намерены применить «упрощенку». Эти условия уточняются ежегодно, но за последние годы значимых изменений не претерпели.

Во-первых, бизнес не должен заниматься страхованием, банковской деятельностью, ювелирными изделиями, ломбардами и др. Во-вторых, организации нельзя иметь филиалы, а годовой доход не должен превышать 250 млн руб, в найме должно быть не более 130 работников. В-третьих, за истекшие 9 месяцев года доход предпринимателя или организации не может превышать 141,2 млн руб., а остаточная стоимость основных средств не должна быть свыше 150 млн руб.

Как видно, ограничения для применения УСН существенные, но как правило, для большинства предпринимателей, желающих применить УСН, вполне легки к соблюдению, потому что речь идет о свыше 130 сотрудниках, о доходе в 250 млн руб, филиалах — коммерсанты в начале деятельности не имеют таких показателей.

Подать заявление о применении УСН следует вместе с подачей регистрационных документов на ИП или юрлицо либо в течение 30 дней после регистрации. В противном применить УСН предприниматель сможет только начиная со следующего года. Для этого надо будет просто проверить, соответствует ли предприятие требованиям к УСН и подать уведомление в налоговую. Уведомление подается в произвольной форме или по форме 26.2-1. Надо также соблюдать сроки подачи уведомления о переходе на УСН. Так, если предприниматель хочет применить «упрощенку» уже со следующего года, то последний день, когда он сможет это сделать — 31 декабря текущего года. Если эта дата выйдет на нерабочий день, выходные — то можно успеть это сделать на следующий рабочий день, который последует после окончания новогодних каникул в наступившем году. Если не успеть, то придется ждать еще год.

Можно ли на УСН применять БСО вместо кассового аппарата?

Вкратце — нет, потому что налоговый режим УСН не дает предпринимателю никаких преференций в плане использования кассового аппарата. Основанием для неприменения кассы в таком случае может быть только общее для всех ИП либо организаций, предусмотренное в ст. 2 N54-ФЗ. До 1 июля 2019 года ИП на УСН могли применять БСО при при оказании услуг ИП и физлиц, но не организаций. Теперь эта опция не действует.

Кто имеет право работать без кассового аппарата 2023?

Применение режима УСН никак не влияет на обязательство использования кассовых аппаратов. Предприниматель на УСН может избегать применения кассы только на общих для всех предпринимателей основаниях. Такие основания делятся на несколько категорий.

Так, без кассового аппарата могут работать предприниматели, которые находятся в отдаленных или труднодоступных районах — каждый регион самостоятельно определяет список таких районов.

Самозанятые не используют кассу — предприниматели, которые платят налог на профессиональный доход, оформляют платежки в приложении «Мой налог».

Предприниматели на патентной системе не пользуются кассой, если занимаются соответствующими видами деятельности. Среди них работа на фрилансе, пошив или ремонт одежды (ателье), химчистка, ремонт украшений и др., указанные в п. 2.1 ст. 2 54-ФЗ.

Существует целый список видов деятельности, заниматься которыми предприниматель может без кассы, независимо от системы налогообложения. Среди них продажа кваса и мороженого из киоска. Сбыт таких продуктов, как сезонные овощи, фрукты и бахчевые культуры на открытых прилавках (вне павильонов и магазинов). Без кассы можно окрашивать или ремонтировать обувь, делать ключи и мелкую галантерею, заниматься сдачей собственного жилья в аренду. Также без кассы продаются в розницу бахилы, оказываются услуги по уходу за престарелыми, принимается вторсырье, организовывается питание учащихся и работников образования. Со списком можно ознакомиться в п. 2 ст. 2 закона № 54-ФЗ.

Часто задаваемые вопросы

Ст. 2 ФЗ-54 содержит перечень видов коммерческой деятельности, ведение которых освобождает коммерческие организации от обязательного использования ККТ. В целом их можно разделить на три вида. Это льготы по видам деятельности, которые даны всем налогоплательщикам; по признаку географических особенностей местоположения; послабления, связанные с некоторыми специальными налоговыми режимами.

● При оплате товаров и услуг по банковским реквизитам организации, напрямую со счета.

● Местонахождение предприятия в труднодоступной и отдаленной местности.

● Предприниматель с патентным налогообложением, оказывающий услуги в сфере дошкольного образования, остекления балконов, помола зерна, ухода за домашними животными, ремонта игрушек, спортивного и туристического оборудования и др.

● Предприниматели, которые применяют специальный налоговый режим «Налог на профессиональный доход».

● Налогоплательщики, которые осуществляют следующие виды коммерческой деятельности — сдача квартир в аренду, продажа газет, ремонт обуви, услуги нянь и др.)

ИП без работников не пользуются никакими преференциями в сравнении с остальными предпринимателями и должны применять онлайн-кассу в общем для всех порядке. Раньше, до 1 июля 2021 года ИП без работников были освобождены от обязательного применения ККТ. После вступления в силу новых поправок в 54-ФЗ отсутствие наемного работника в ИП перестало быть обоснованием для освобождения предпринимателя от использования ККТ. ИП по-прежнему может заниматься определенными видами деятельности без ККТ, но факт наличия или отсутствия работника на это не влияет. Полный перечень таких видов деятельности представлен в ст. 2 ФЗ-54.

При выборе кассового аппарата стоит исходить из вида и особенностей коммерческой деятельности — количества пробиваемых чеков (интенсивности потока клиентов), количества номенклатуры товаров, доступа к электричеству и др. Если ИП соответствует среднему уровню по этим параметрам, то следует обратить внимание на небольшие легкие устройства с аккумулятором. В линейке устройств Эвотор они представлены онлайн-кассами Эвотор 5i и Эвотор 5 ST. Это устройства, которые могут принимать безналичную оплату (5 ST для этого требуется модернизация в сервис-центре). Они невелики размерами и весом. Небольшой вес и габариты позволяют их легко перемещать как по торговому помещению, так и брать с собой на выезды. Однако, если тем не менее у ИП высокая проходимость, большой номенклатурный ряд, надежный доступ к электричеству, можно рассмотреть стационарные терминалы. К ним относятся такие онлайн-кассы от Эвотор, как 7.2, 7.3, 10, POWER-CT. Они предлагают весь необходимый функционал как для соответствия N 54-ФЗ, так и большой сенсорный экран для удобной работы с карточками товаров, есть возможность пользоваться приложениями, которые оптимизируют бизнес-процесс.